Tin ngân hàng nổi bật tuân qua: NHNN có loạt động thái mới về lãi suất, dự báo lợi nhuận ngân hàng 2023

Các ngân hàng đồng thuận đưa lãi suất huy động về dưới 9,5%/năm

Ngày 15/12/2022, Hiệp hội Ngân hàng Việt Nam tổ chức Hội nghị để trao đổi, thống nhất các giải pháp hỗ trợ doanh nghiệp vượt qua giai đoạn khó khăn, phục hồi và phát triển. Phó Thống đốc Thường trực Ngân hàng Nhà nước Việt Nam (NHNN) đã đến dự và phát biểu chỉ đạo tại Hội nghị.

Ông Nguyễn Quốc Hùng - Tổng Thư ký Hiệp hội Ngân hàng cho biết, nhằm ổn định mặt bằng lãi suất huy động, đảm bảo an toàn thanh khoản hệ thống ngân hàng, Hiệp hội Ngân hàng đã họp với các hội viên để kêu gọi và 100% đã thống nhất áp dụng mức lãi suất huy động tại các kỳ hạn không vượt quá 9,5%/năm (kể cả các khoản khuyến mại cộng lãi suất). Đồng thời, các TCTD cũng đồng thuận nỗ lực giảm lãi suất cho vay hỗ trợ doanh nghiệp thông qua tiết giảm chi phí.

Tính đến thời điểm này đã có 16 TCTD đăng ký giảm lãi suất cho vay, với mức lãi suất giảm từ 0,5-3,5%/năm. Đây là sự cố gắng, quyết tâm của các TCTD trong việc tiết giảm chi phí và chia sẻ khó khăn đối với các doanh nghiệp.

Qua ý kiến phát biểu của đại diện Hiệp hội Ngân hàng, các đơn vị thuộc NHNN và đại diện các TCTD, Phó Thống đốc Đào Minh Tú đánh giá cao tinh thần đồng thuận của các TCTD trong việc nỗ lực tiết kiệm chi phí, giảm lãi suất hỗ trợ khách hàng vay, qua đó góp thêm sự ủng hộ của ngành Ngân hàng đối với nền kinh tế, tăng cường niềm tin của cộng đồng doanh nghiệp.

Phó Thống đốc cho biết, NHNN luôn chỉ đạo các NHTM quan tâm và tạo điều kiện tối đa để giảm lãi suất huy động và lãi suất cho vay mặc dù điều kiện trong nước và thế giới có nhiều khó khăn ảnh hưởng không nhỏ đến hoạt động ngân hàng. Trong bối cảnh đó, đảm bảo an toàn hoạt động của hệ thống nói chung, đảm bảo thanh khoản của từng ngân hàng nói riêng là một nhiệm vụ quan trọng.

Thời gian tới, các ngân hàng đã cam kết cần thực hiện nghiêm túc giảm lãi suất cho vay và lãi suất huy động. Những ngân hàng chưa cam kết thì khẩn trương xây dựng và ban hành văn bản cam kết theo tinh thần kêu gọi của Hiệp hội Ngân hàng và công bố công khai cam kết giảm lãi suất của mình.

Bên cạnh đó, Phó Thống đốc cũng đề nghị các NHTM tiếp tục thực hiện chương trình hỗ trợ lãi suất 2% từ nguồn ngân sách nhà nước 40,000 tỷ đồng theo Nghị định 31/2022/NĐ-CP của Chính phủ. NHNN sẽ tạo điều kiện tối đa về cơ chế, chính sách cho hoạt động của các ngân hàng nhưng phải đảm bảo mục tiêu trong điều hành chính sách tiền tệ quốc gia và các mục tiêu của Chính phủ, Quốc hội đề ra.

16 ngân hàng cam kết giảm lãi suất cho vay, mức giảm từ 0,5% - 3%/năm

Theo thông tin từ Hiệp hội Ngân hàng Việt Nam đưa ra tại Hội nghị bàn thống nhất các giải pháp hỗ trợ doanh nghiệp phát triển sản xuất kinh doanh sáng ngày 15/12, đến nay, đã có 16 ngân hàng đã cam kết giảm tiền lãi với số tiền khoảng 3.500 tỷ đồng, với mức lãi suất giảm từ 0,5% - 3%/năm .

Cụ thể, tin ngân hàng BIDV giảm lãi suất giảm 0,5%- 2,5%/năm cho Khách hàng vay vốn thuộc lĩnh vực ưu tiên; khách hàng chịu ảnh hưởng bởi dịch Covid-19; khách hàng có hoạt động xuất nhập khẩu; khách hàng doanh nghiệp nước ngoài, khách hàng cá nhân…

Agribank giảm 20% so với lãi suất cho vay đang áp dụng đối với dư nợ bằng VND tại thời điểm 30/11. Với dư nợ phát sinh từ 1/12- 31/12/2022, Agribank giảm tối đa 20% so với mặt bằng lãi suất đang áp dụng với từng đối tượng, lĩnh vực.

Vietcombank giảm lãi suất tới 1% một năm đối với các khoản vay VND cho khách hàng doanh nghiệp và khách hàng cá nhân hiện hữu, từ 1/11 đến hết 31/12/2022. Tổng số khách hàng được giảm lãi suất là 175.000 khách hàng với quy mô tín dụng hơn 500.000 tỷ đồng, chiếm gần 50% dư nợ hiện hữu.

ACB giảm 1%/năm lãi vay cho khách hàng cá nhân và khách hàng doanh nghiệp đang có khoản vay và có giao dịch chính tại ACB từ 6/12/2022 đến 31/1/2023.

Eximbank giảm lãi suất giảm 1%/năm cho Doanh nghiệp SMEs, vay ngắn hạn bổ sung vốn phục vụ SXKD, Lĩnh vực kinh doanh: ngành hàng tiêu dùng, bán lẻ, SXKD lĩnh vực nông nghiệp, doanh nghiệp xuất khẩu; Cá nhân; Hội kinh doanh, doanh nghiệp tư nhân vay ngắn hạn, trung dài hạn bổ sung phục vụ sản xuất kinh doanh. Lĩnh vực kinh doanh: hoạt động sản xuất, kinh doanh trong lĩnh vực nông nghiệp.

Techcombank giảm lãi suất 0,25% - 1,92%/năm cho Khách hàng cá nhân sử dụng nhiều sản phẩm dịch vụ giảm 0,3-1,8%; có khoản vay lớn giảm 0,25-1,5%, hộ kinh doanh giảm 0,64-1,84%; Doanh nghiệp lớn: giảm bình quân 0,82%/năm; Doanh nghiệp giảm 1,92%/năm.

MB có những gói ưu đãi riêng, giảm từ 0,5 - 1%/năm cho các lĩnh vực ưu tiên, sản xuất, xuất nhập khẩu....

HDBank cam kết giảm 120 tỷ đồng với mức lãi suất giảm lên đến 3,5%/năm đối với khách hàng cá nhân và doanh nghiệp ở các nhóm ngành nghề khác nhau từ 01/11 đến 31/12/2022.

VIB áp dụng chương trình giảm lãi suất đến 1,5% cho khách hàng trong thời gian từ 10/10/2022-30/06/2023 cho cả khách hàng cá nhân và doanh nghiệp nhỏ (MSME) vay kinh doanh tại VIB.

SHB đã triển khai chương trình hỗ trợ giảm lãi suất từ 1,5-2%/năm cho các khách hàng cá nhân và doanh nghiệp. Theo đó, SHB ưu tiên hỗ trợ giảm lãi suất cho khách hàng hoạt động trong các lĩnh vực ưu tiên như: nông nghiệp, nông thôn, doanh nghiệp nhỏ và vừa, dự án xanh… Các doanh nghiệp đang cần vốn để gấp rút sản xuất các mặt hàng thiết yếu, nhu yếu phẩm phục vụ nhu cầu cuối năm của người dân cũng được ngân hàng triển khai hỗ trợ.

Lợi nhuận ngân hàng năm 2023 khó duy trì tốc độ tăng trưởng cao như năm 2022

Theo báo cáo chiến lược mới đây, Công ty chứng khoán ACBS cho rằng, chi phí dự phòng các ngân hàng sẽ bắt đầu gia tăng kể từ quý 4/2022 và lợi nhuận năm 2023 sẽ khó duy trì tốc độ tăng trưởng cao như năm 2022.

ACBS cho rằng, các ngân hàng sẽ giữ được NIM ở mức tương đương như năm 2021. Mặc dù lãi suất đã tăng tổng cộng 2% kể từ đầu năm, tuy nhiên lãi suất cho vay cũng có xu hướng tăng tương ứng.

Trước đó, kết quả kinh doanh của ngành ngân hàng tiếp tục khả quan trong quý 3/2022. Lợi nhuận quý 3 của các ngân hàng trong VN-Index tăng trưởng 55,7% so với cùng kỳ . Động lực tăng trưởng lợi nhuận đến từ thu nhập lãi thuần và thu nhập ngoài lãi tăng trưởng tốt, lần lượt tăng 31,4% và 17,4% so với cùng kỳ và chi phí dự phòng giảm nhẹ 1,8% so với cùng kỳ do áp lực trích lập dự phòng cho các khoản nợ tái cơ cấu không còn đáng kể.

Chất lượng tài sản các ngân hàng nhìn chung vẫn ở mức tốt, tuy nhiên đã có dấu hiệu suy giảm nhẹ. Tỷ lệ nợ xấu cuối quý 3/2022 đi ngang so với quý trước, ở mức 1,48%. Trong khi đó, tỷ lệ nợ nhóm 2 tăng 22 điểm cơ bản so với quý trước lên 1,42%. Dư nợ tái cơ cấu do COVID-19 tiếp tục xu hướng giảm so với quý trước.

Gần đây, ngày 5/12, Ngân hàng Nhà nước (NHNN) đã thông báo nới chỉ tiêu tăng trưởng tín dụng toàn hệ thống tín dụng thêm 1,5% - 2%, nâng chỉ tiêu tăng trưởng tín dụng cả năm 2022 lên 15,5% - 16%. Những tháng gần đây, tăng trưởng tín dụng chậm lại và đạt 12,14% vào cuối tháng 11, tăng nhẹ so với mức 9,3% vào cuối tháng Sáu.

Trước đó, NHNN đã nới hạn mức tín dụng từ 0,7% đến 4% cho các ngân hàng có kết quả hoạt động lành mạnh với tổng mức tăng ước tính trong tháng 9 là 2% và cấp bổ sung hạn mức tín dụng cho 4 ngân hàng vào đầu tháng 10 đưa tổng hạn mức tăng trưởng tín dụng của cả năm trong toàn ngành ngân hàng lên gần 14%.

ACBS cho rằng, hệ thống ngân hàng có khả năng cung ứng hạn mức tín dụng mới cho nền kinh tế. Trong bối cảnh nguồn vốn của doanh nghiệp đang gặp khó khăn, việc NHNN tăng hạn mức tăng trưởng tín dụng như trên sẽ giúp giảm áp lực thanh khoản cho các doanh nghiệp vào cuối năm. Đáng chú ý là NHNN đã tuyên bố rõ ràng rằng ngân hàng có thanh khoản tốt và lãi suất cho vay thấp sẽ được cấp hạn mức tăng trưởng tín dụng cao hơn.

NHNN tăng lãi suất cho vay hỗ trợ nhà ở lên 5%/năm

Tuần qua, tin ngân hàng cần quan tâm là sự việc NHNN ban hành Quyết định 2081/QĐ-NHNN ngày 12/12/2022 về mức lãi suất của các ngân hàng thương mại áp dụng trong năm 2023 đối với dư nợ của các khoản vay hỗ trợ nhà ở theo quy định tại Thông tư số 11/2013/TT-NHNN ngày 15/5/2013, Thông tư số 32/2014/TT-NHNN ngày 18/11/2014 và Thông tư số 25/2016/TT-NHNN ngày 29/7/2016.

Theo đó, mức lãi suất của các ngân hàng thương mại áp dụng trong năm 2023 đối với dư nợ của các khoản vay hỗ trợ nhà ở theo quy định tại các Thông tư kể trên từ 4,8% lên 5,0%/năm.

Quyết định này có hiệu lực thi hành kể từ ngày 01/01/2023 và thay thế Quyết định số 1956/QĐ-NHNN ngày 03/12/2021 của Thống đốc Ngân hàng Nhà nước Việt Nam về mức lãi suất của các ngân hàng thương mại áp dụng trong năm 2022 đối với dư nợ của các khoản cho vay hỗ trợ nhà ở theo quy định tại Thông tư số 11/2013/TT-NHNN ngày 15/5/2013, Thông tư số 32/2014/TT-NHNN ngày 18/11/2014 và Thông tư số 25/2016/TT-NHNN ngày 29/7/2016.

Trước đó, theo Quyết định số 1956/QĐ-NHNN ngày 03/12/2021, mức lãi suất của các ngân hàng thương mại áp dụng trong năm 2022 đối với dư nợ của các khoản vay hỗ trợ nhà ở là 4,8%/năm.

Ngân hàng thương mại tăng giảm lãi suất phải báo cáo Ngân hàng Nhà nước

Một trong những tin ngân hàng đáng chú ý tuần qua là việc NHNN có văn bản 8728/NHNN yêu cầu các ngân hàng phải báo cáo lãi suất tiền gửi và cho vay của các giao dịch phát sinh mới trong kỳ báo cáo hàng tuần cho Ngân hàng Nhà nước.

NHNN cho biết mục đích là để phục vụ việc quản lý hoạt động ngân hàng và điều hành chính sách tiền tệ. Theo yêu cầu của Ngân hàng Nhà nước, các ngân hàng phải thực hiện báo cáo lãi suất định kỳ hàng tuần và phải gửi trước 11h ngày thứ hai của tuần tiếp theo cho Vụ Chính sách tiền tệ, thuộc Ngân hàng Nhà nước.

Trường hợp ngân hàng có quyết định thay đổi về mức lãi suất trong kỳ báo cáo tuần thì phải gửi quyết định điều chỉnh lãi suất cho Ngân hàng Nhà nước.

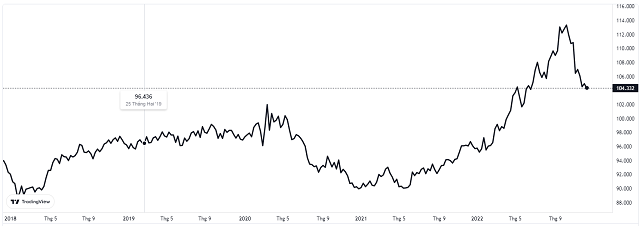

NHNN phát tín hiệu mua USD

Sau hơn 3 tháng ngừng niêm yết tỷ giá mua USD, NHNN đã trở lại kênh giao dịch mua ngoại tệ với tỷ giá tham khảo ở mức 23,450 đồng/USD.

Trước đó, hồi 07/09/2022, Sở Giao dịch Ngân hàng Nhà nước điều chỉnh biểu niêm yết giá bán USD giao ngay từ 23,400 đồng/USD lên mức 23,700 đồng/USD. Đồng thời, nhà điều hành bắt đầu ngừng niêm yết tỷ giá mua can thiệp.

Từ thời điểm đó đến nay, trong khi giá bán USD tại Sở giao dịch NHNN biến động mạnh (tăng lên đỉnh 24,870 đồng/USD rồi giảm về 24,830 đồng/USD) thì giá mua vào USD này vẫn bị NHNN bỏ trống.

Sau hơn 3 tháng “để ngỏ” tỷ giá mua can thiệp USD, nhà điều hành đã quay trở lại kênh giao dịch mua ngoại tệ với tỷ giá tham khảo ở mức 23,450 đồng/USD, tăng 900 đồng/USD so với thời điểm trước khi NHNN ngừng niêm yết giá mua vào USD. Trong đó, lần gần nhất NHNN niêm yết giá mua vào đồng bạc xanh tại Sở giao dịch đã diễn ra từ ngày 06/09 với mức 22,550 đồng/USD.

Tiền gửi dân cư tiếp tục chảy mạnh vào ngân hàng

Ngân hàng Nhà nước (NHNN) mới đây đã công bố dữ liệu tiền gửi khách hàng vào hệ thống tổ chức tín dụng đến cuối tháng 10/2022.

Theo đó, tổng tiền gửi tại hệ thống ngân hàng đã đạt hơn 11,42 triệu tỷ đồng, tăng 5.766 tỷ đồng so với cuối tháng 9. Trong đó, động lực chính đến từ nhóm khách hàng dân cư.

Cụ thể, tiền gửi của khách hàng doanh nghiệp ghi nhận sụt giảm 15.811 tỷ đồng trong tháng 10 xuống còn hơn 5,76 tỷ đồng.

Trong khi đó, tiền gửi dân cư tăng 21.577 tỷ đồng tháng 10 lên hơn 5,66 triệu tỷ đồng. Đây cũng mức tăng hàng tháng cao nhất kể từ tháng 7. Trước đó, mặc dù vẫn có tăng trưởng trong các tháng của quý 3 nhưng mức tăng đã chậm lại rõ rệt so với đầu năm, chẳng hạn như trong tháng 9 chỉ tăng thêm hơn 1.400 tỷ đồng.

Kể từ cuối tháng 9 đến nay, các ngân hàng đã đồng loạt tăng mạnh lãi suất huy động dành cho khách hàng cá nhân, đưa lãi suất kỳ hạn dài lên mức 9-10%/năm. Theo đó, mặt bằng lãi suất huy động hiện nay đã tăng khoảng 3-4%/năm so với cuối năm 2021 và cao hơn so với trước dịch Covid-19. Lãi suất cao, trong khi các kênh đầu tư khác như chứng khoán và bất động sản kém hấp dẫn hơn trước đã khiến dòng tiền nhàn rỗi của người dân chảy mạnh vào ngân hàng.

Hoàng Long (t/h)