Vì sao đang ăn nên làm ra, ông lớn ngân hàng vẫn muốn 'ôm' ngân hàng yếu kém

Thời gian qua Ngân hàng Nhà nước (NHNN) tích cực triển khai nhiều giải pháp để xử lý 3 ngân hàng mua bắt buộc gồm: CBBank và OceanBank, ngân hàng Dầu khí Toàn cầu (GPBank) và một ngân hàng kiểm soát đặc biệt: Ngân hàng Đông Á (Dong A Bank). Theo đó, để thu hút các nhà đầu tư nước ngoài, NHNN đã cho phép tỷ lệ sở hữu nước ngoài tại các ngân hàng yếu kém là 100%, hạn chế cấp phép thành lập ngân hàng 100% vốn ngoại.

Vì lẽ này có thời điểm rất nhiều nhà đầu tư nước ngoài muốn mua lại 3 ngân hàng. Tuy nhiên, đến thời điểm hiện nay vẫn chưa có thương vụ nào được công bố thành công. Thế nhưng, ngay từ đầu năm, việc tái cơ cấu nhóm ngân hàng yếu kém bắt đầu sôi động trở lại với nhóm ngân hàng thương mại trong nước.

Mới nhất, HDBank đã công bố tài liệu lấy ý kiến cổ đông về việc tham gia chương trình tái cơ cấu các tổ chức tín dụng của NHNN thông qua nhận chuyển giao bắt buộc một ngân hàng đang được kiểm soát đặc biệt.

Chưa công bố danh tính ngân hàng mục tiêu, nhưng HDBank đã đưa ra kế hoạch góp tối đa 9.000 tỷ đồng vào nhà băng này để trở thành ngân hàng mẹ nắm 100% vốn. Ngoài ra, đây chỉ là mức vốn góp ban đầu, HDBank cho biết số vốn góp có thể được tăng thêm phù hợp với lộ trình của phương án nhận chuyển giao bắt buộc được NHNN phê duyệt.

Thực tế, HDBank không phải ngân hàng trong nước đầu tiên công bố kế hoạch nhận chuyển giao bắt buộc một ngân hàng yếu kém. Trước đó, cả ngân hàng Vietcombank và MBBank cũng đã trình cổ đông kế hoạch tương tự.

Tất cả chỉ vì được nới room tín dụng?

Tại ĐHĐCĐ thường niên năm 2022, Chủ tịch HĐQT Vietcombank Phạm Quang Dũng cho biết, với Vietcombank, việc chuyển giao bắt buộc ngân hàng yếu kém sẽ giúp ngân hàng có điều kiện mở rộng quy mô kinh doanh, cơ sở khách hàng, mạng lưới… và có thể nhận sáp nhập, hoặc tiếp tục duy trì tổ chức tín dụng như một ngân hàng con hoặc bán/chuyển nhượng tổ chức tín dụng cho nhà đầu tư mới.

Sau khi nhận chuyển giao bắt buộc, ngân hàng Vietcombank sẽ được ưu tiên cho vay vượt 15-25% vốn tự có; cho vay trung, dài hạn bằng ngoại tệ với các dự án trọng điểm; tăng thị phần phục vụ các dự án vốn tín dụng quốc tế trong thời gian ngân hàng yếu kém chưa hết lỗ lũy kế…

Đồng thời, NHNN cũng sẽ cho phép Vietcombank được phát hành trái phiếu dài hạn cho Bảo hiểm tiền gửi Việt Nam; được dùng toàn bộ lợi nhuận sau trích quỹ để trả cổ tức bằng cổ phiếu tăng vốn (trong các năm xử lý lỗ lũy kế của ngân hàng mục tiêu)…

Tương tự, lãnh đạo ngân hàng MBBank cho rằng việc thực hiện thành công phương án nhận chuyển giao bắt buộc sẽ mở ra cơ hội tăng 1,5-2 lần tốc độ phát triển quy mô tài sản, tín dụng, mạng lưới của ngân hàng.

Trong đó, MBBank sẽ tối ưu được mạng lưới kênh phân phối (dự kiến khoảng 401 điểm sau chuyển giao), cùng với các điều kiện được ưu tiên phát triển mạng lưới trong tương lai. Điều này giúp ngân hàng tiết kiệm thời gian và chi phí đầu tư, tăng độ bao phủ phục vụ khách hàng theo chiến lược đã đề ra.

Ngoài ra, quy định của NHNN cũng cho phép trong thời gian thực hiện phương án nhận chuyển giao bắt buộc, các ngân hàng sẽ được xử lý phần vốn góp, cổ phần dưới các hình thức phù hợp hoặc sáp nhập theo phương án được phê duyệt.

Đối với HDBank, việc nhận chuyển giao bắt buộc vừa thực hiện nhiệm vụ của ngành ngân hàng, vừa là cơ hội bứt phá để tăng quy mô.

Dễ dàng nhìn ra, điểm chung lớn nhất được các nhà băng này đưa ra chính là việc NHNN sẽ không giới hạn tăng trưởng tín dụng với các ngân hàng tham gia tái cơ cấu nếu đáp ứng tỷ lệ an toàn vốn theo quy định.

Trên thực tế, hai năm trở lại đây, Vietcombank, MBBank đều là những nhà băng có tốc độ tăng trưởng tín dụng cao hơn bình quân ngành. Nửa đầu năm nay, nhóm ngân hàng này cũng ghi nhận tăng trưởng tín dụng gần chạm trần NHNN cho phép.

Việc NHNN chưa quyết định nới “room” tín dụng cho nhà băng nào khiến cả Vietcombank, MBBank và HDBank đều rơi vào trạng thái khát “room” tín dụng từ cuối quý 2 và đầu quý 3.

Còn giới phân tích đánh giá các ngân hàng sẽ có lợi thế về tăng trưởng tín dụng so với các ngân hàng khác.

Theo đó, bộ phận phân tích Chứng khoán SSI (SSI Research) cho rằng điểm đáng chú ý nhất trong mùa đại hội cổ đông (ĐHCĐ) năm nay là tờ trình về việc nhận chuyển giao bắt buộc một tổ chức tín dụng của MBBank và Vietcombank, theo đó hai ngân hàng này cũng sẽ có một số các lợi ích nhất định ví dụ như tăng trưởng tín dụng cao hơn.

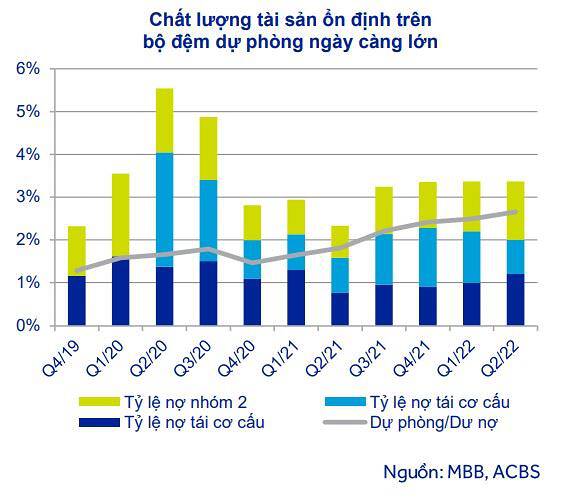

Trong báo cáo cập nhật về ngân hàng MBBank, Chứng khoán ACB (ACBS) dự báo rằng việc nhận chuyển giao OceanBank có thể sẽ giúp MB được cấp hạn mức tín dụng cao hơn trung bình ngành từ 1,5-2 lần trong 3-5 năm tới. Năm 2022, tăng trưởng tín dụng của ngân hàng dự báo đạt 22%, cao hơn so với kế hoạch tăng trưởng tín dụng toàn ngành là 14%. Lãi suất cho vay được kỳ vọng cũng sẽ tăng theo lãi suất huy động.

Còn Chứng khoán Bảo Việt (BVSC) cho rằng với việc MB tham gia hỗ trợ khách hàng trong đại dịch cũng như việc tiếp nhận bắt buộc TCTD thì nhiều khả năng MB sẽ được cấp hạn mức tín dụng cao với mức room tín dụng ước tính khoảng 30-35%.

"Đây sẽ là điều kiện rất thuận lợi cho MB bứt tốc trong bối cảnh nhu cầu tín dụng tăng cao khi nền kinh tế thoát khỏi tác động của đại dịch COVID-19," báo cáo viết.

Đối với ngân hàng Vietcombank, BVSC cho biết, Vietcombank là một trong hai ngân hàng có mức tăng trưởng tín dụng cao nhất trong nửa đầu năm 2022 và cũng là mức tăng trước tín dụng nhanh nhất trong 10 năm qua của Vietcombank.

Cụ thể, trong bối cảnh NHNN chưa cấp hạn mức tín dụng mới, Vietcombank với hạn mức tín dụng tạm cấp tương đối cao đã đẩy mạnh hoạt động cho vay và có mức tăng trưởng tín dụng tính đến cuối quý II/2022 lên tới 14,4% so với cùng kỳ, tương ứng với mức tăng 6,9% so với quý trước đó.

Tăng trưởng tín dụng cả nước trong 6 tháng đầu năm đạt mức 9,34% trong khi kế hoạch tăng trưởng tín dụng cả năm chỉ vào khoảng 14%, do đó dư địa hạn mức tín dụng cho các ngân hàng là tương đối hạn chế cho 6 tháng cuối năm.

Tuy nhiên, với việc Vietcombank đã đề xuất nhận chuyển giao bắt buộc một tổ chức tín dụng cũng như là ngân hàng có sự hỗ trợ mạnh mẽ cho nền kinh tế trong hai năm đại dịch thì nhiều khả năng ngân hàng vẫn sẽ được giao hạn mức tín dụng tích cực với mức ước tính hạn mức tín dụng cả năm vào khoảng 18-19%.

Với việc nhận chuyển giao bắt buộc, HDBank cũng được các công ty chứng khoán đánh giá sẽ giúp HDBank có thêm "room".

Hà Phương